大幅回调后的波涛汹涌的市场提供了充足的时间来调查加密货币格局,并找到已引起分析师和代币持有者注意的基本面改善的可靠项目。

一个引起包括 Delphi Digital 研究人员在内的许多人兴趣的项目是 Curve Finance,这是一个去中心化的稳定币交易所,专注于使用高级绑定曲线提供链上流动性。

CRV/USDT 4 小时图。资料来源:TradingView

Curve DAO 代币(CRV)吸引分析师注意的三个原因包括为参与抵押的代币持有者提供有吸引力的收益率、在多个去中心化金融(DeFi)平台上争夺 CRV 存款以及 Curve 协议整体的健康收益,尽管市场低迷。

收益机会吸引代币持有者

分析师看涨观点的根本来源来自 CRV 在 Curve 平台和其他 DeFi 协议上抵押代币时具有吸引力的收益率。

选择直接将代币质押在 Curve Finance 上的用户的平均 APY 为 21%,并获得投票托管的 CRV (veCRV) 作为交换,这允许参与在协议上进行的治理投票。

投票锁定 CRV 还允许用户在他们在 Curve 上提供的流动性中获得高达 2.5 倍的提升。

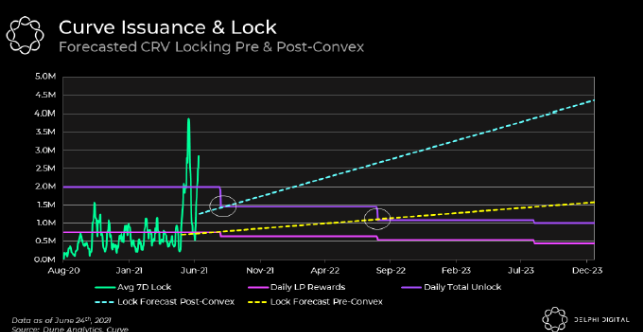

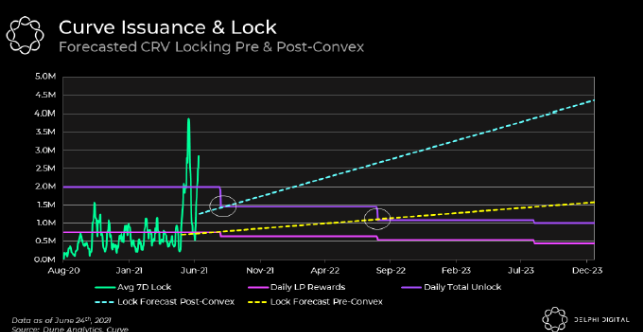

最初预计,到 2022 年 8 月底,被锁定在治理协议中的 CRV 代币数量将超过代币发行总量,但由于 CRV启动后对 CRV 存款的需求增加,这一估计已经向前推进 。 2020 年 5 月的凸金融。

如果按照目前的步伐,到2021年8月底,锁定率将超过发行量。

Convex Finance 发布前后的预测 CRV 锁定。资料来源:德尔福数码

如果每日需求继续上升而可用供应减少,这可能会导致 CRV 价格上涨,从而长期看涨 CRV 价格。

CRV存款的竞争

Curve Finance 已成为 DeFi 市场的基石之一,因为它能够在整个生态系统中提供稳定币的流动性,同时为代币持有者提供一种风险较低的赚取收益的方式。

由于其重要性不断提高,在整合了 Curve 稳定币流动性的 DeFi 平台中,对 CRV 的需求和随之而来的治理能力有所增加。

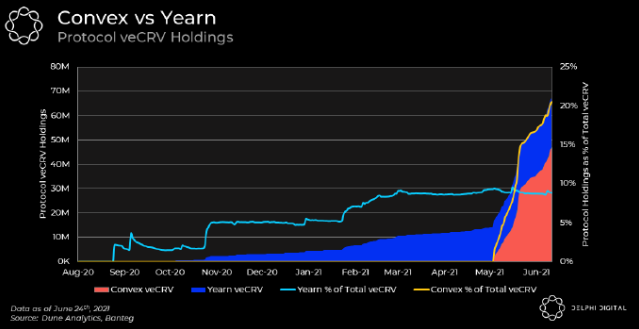

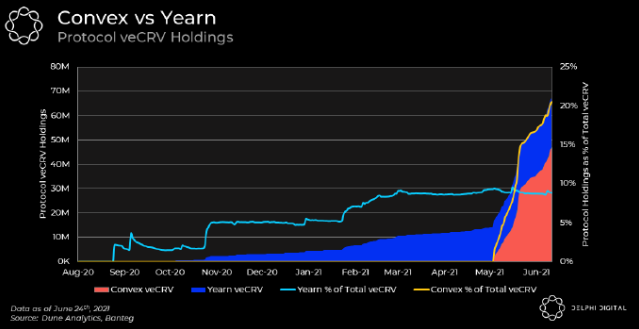

Curve 平台之外 CRV 流动性的两个最大竞争者是 Yearn.finance 和 Convex Finance,它们共同控制了目前大约 29% 的 veCRV 供应。

Convex vs. Yearn veCRV 持股。资料来源:德尔福数码

对更多 CRV 存款的需求导致了这两个平台之间的斗争,因为它们每个平台都试图提供最具吸引力的激励措施来吸引 CRV 持有者,Convex 目前提供 87% 的 APY,而 Yearn 为抵押者提供 45% 的回报。

除 Curve Finance 协议外,DeFi 平台的这种需求给 CRV 的流通供应带来了进一步压力,这是评估 CRV 长期前景时需要考虑的另一项数据。

提供稳定币流动性的收入

引起分析师注意的第三个因素是 Curve Protocol 能够在牛市和熊市中产生收入,因为无论市场是涨是跌,对稳定币流动性的需求都将持续。

差点忘了!费用分配时间到了。特别感谢@synthetix_io提供了很棒的费用共享计划:将近 40 万美元来自它!pic.twitter.com/pjF1UIFGiK

— Curve Finance (@CurveFinance) ,2021 年 6 月 17 日

根据德尔福数字:

“Curve 是少数拥有收益(即协议收入)的 DeFi 协议之一,其 30 天的市盈率约为 39。”

除了收入持续增长之外,Curve 的稳定币组件还帮助该平台免受大多数 DeFi 平台上总锁定价值 (TVL) 的急剧下降的影响。目前,Curve 在 TVL 方面的 93.4 亿美元使该协议成为 TVL 方面排名第一的 DeFi 平台。

总价值锁定在 Curve Finance 上。来源:Defi Llama

协议 TVL 的弹性、从质押资产中产生收入的能力以及集成 DeFi 平台对 CRV 存款的日益激烈的竞争,是引起加密货币分析师关注的三个因素,并有可能导致稳定币的进一步增长- 重点协议。

一个引起包括 Delphi Digital 研究人员在内的许多人兴趣的项目是 Curve Finance,这是一个去中心化的稳定币交易所,专注于使用高级绑定曲线提供链上流动性。

CRV/USDT 4 小时图。资料来源:TradingView

Curve DAO 代币(CRV)吸引分析师注意的三个原因包括为参与抵押的代币持有者提供有吸引力的收益率、在多个去中心化金融(DeFi)平台上争夺 CRV 存款以及 Curve 协议整体的健康收益,尽管市场低迷。

收益机会吸引代币持有者

分析师看涨观点的根本来源来自 CRV 在 Curve 平台和其他 DeFi 协议上抵押代币时具有吸引力的收益率。

选择直接将代币质押在 Curve Finance 上的用户的平均 APY 为 21%,并获得投票托管的 CRV (veCRV) 作为交换,这允许参与在协议上进行的治理投票。

投票锁定 CRV 还允许用户在他们在 Curve 上提供的流动性中获得高达 2.5 倍的提升。

最初预计,到 2022 年 8 月底,被锁定在治理协议中的 CRV 代币数量将超过代币发行总量,但由于 CRV启动后对 CRV 存款的需求增加,这一估计已经向前推进 。 2020 年 5 月的凸金融。

如果按照目前的步伐,到2021年8月底,锁定率将超过发行量。

Convex Finance 发布前后的预测 CRV 锁定。资料来源:德尔福数码

如果每日需求继续上升而可用供应减少,这可能会导致 CRV 价格上涨,从而长期看涨 CRV 价格。

CRV存款的竞争

Curve Finance 已成为 DeFi 市场的基石之一,因为它能够在整个生态系统中提供稳定币的流动性,同时为代币持有者提供一种风险较低的赚取收益的方式。

由于其重要性不断提高,在整合了 Curve 稳定币流动性的 DeFi 平台中,对 CRV 的需求和随之而来的治理能力有所增加。

Curve 平台之外 CRV 流动性的两个最大竞争者是 Yearn.finance 和 Convex Finance,它们共同控制了目前大约 29% 的 veCRV 供应。

Convex vs. Yearn veCRV 持股。资料来源:德尔福数码

对更多 CRV 存款的需求导致了这两个平台之间的斗争,因为它们每个平台都试图提供最具吸引力的激励措施来吸引 CRV 持有者,Convex 目前提供 87% 的 APY,而 Yearn 为抵押者提供 45% 的回报。

除 Curve Finance 协议外,DeFi 平台的这种需求给 CRV 的流通供应带来了进一步压力,这是评估 CRV 长期前景时需要考虑的另一项数据。

提供稳定币流动性的收入

引起分析师注意的第三个因素是 Curve Protocol 能够在牛市和熊市中产生收入,因为无论市场是涨是跌,对稳定币流动性的需求都将持续。

差点忘了!费用分配时间到了。特别感谢@synthetix_io提供了很棒的费用共享计划:将近 40 万美元来自它!pic.twitter.com/pjF1UIFGiK

— Curve Finance (@CurveFinance) ,2021 年 6 月 17 日

根据德尔福数字:

“Curve 是少数拥有收益(即协议收入)的 DeFi 协议之一,其 30 天的市盈率约为 39。”

除了收入持续增长之外,Curve 的稳定币组件还帮助该平台免受大多数 DeFi 平台上总锁定价值 (TVL) 的急剧下降的影响。目前,Curve 在 TVL 方面的 93.4 亿美元使该协议成为 TVL 方面排名第一的 DeFi 平台。

总价值锁定在 Curve Finance 上。来源:Defi Llama

协议 TVL 的弹性、从质押资产中产生收入的能力以及集成 DeFi 平台对 CRV 存款的日益激烈的竞争,是引起加密货币分析师关注的三个因素,并有可能导致稳定币的进一步增长- 重点协议。

继续阅读与本文标签相同的文章

上一篇 :

金色趋势丨这两个数据显示牛市仍在延续

-

Web3广告奖励平台Everyworld为何能受到多家顶级VC的青睐

2024-04-24栏目: 资讯

-

中集邮文创-邮票衍生品开发业务

2024-04-23栏目: 资讯

-

币安Web3钱包上线铭文市场,再次点燃铭文板块

2024-04-22栏目: 资讯

-

中国黄金、老凤祥等被约谈!

2024-04-21栏目: 资讯

-

奔游科技AR游乐设备:扫码共享款式多样简易便携!

2024-04-21栏目: 资讯

发表评论 已发布 0 条