随着比特币 ( BTC ) 在 7 月 8 日价格下跌后在 32,700 美元大关附近挣扎,另一个重大事件在 7 月笼罩在旗舰加密货币上,灰度比特币信托 (GBTC) 解锁。

7 月份总共将解锁近 40,000 个 BTC,名义价值接近 15 亿美元。其中最大的一次解锁将在 7 月 18 日进行,届时将有 16,240 BTC 可用,因为 GBTC 股票的六个月锁定期已释放。

这批股票包括在 2021 年第一季度锁定的头寸,名义价值约为 5.3 亿美元,这是迄今为止最大的 GBTC 解锁事件。

Grayscale Investments 是最大的数字货币机构基金管理公司之一,允许机构投资者通过 GBTC 股票获得比特币价格走势的敞口。

在撰写本文时,GBTC 基金持有654,600 个 BTC 代币,价值超过 215.6 亿美元。这相当于比特币最大供应量 2100 万个代币的 3.11%,使该基金成为机构投资者通过传统交易产品接触 BTC 的首选目的地。GBTC 股票可在场外交易市场集团拥有的场外交易平台 OTCQX 上获得。

GBTC 股票目前的交易价格为 27 美元,较 2 月 19 日创下的 58.22 美元的历史高点下跌了 52% 以上。该股票跟踪比特币的市场价格,不包括任何适用的费用和开支。投资的最低资本要求为 50,000 美元,这些股票更适合能够获得如此大笔资金的机构投资者。

摩根大通的估计有缺陷吗?

据摩根大通分析师称,在 BTC 目前正在目睹的持续看跌期间,解锁事件可能对 BTC 现货市场构成“下行风险”。他们进一步表示,“在 6 月和 7 月期间出售 GBTC 股票退出六个月的锁定期已成为比特币的另一个逆风。”

然而,加密货币交易所 Kraken最近的一份报告指出,“市场结构表明,解锁不会像一些人声称的那样,在短期内对 BTC 现货市场产生重大影响。” Kraken 援引向美国证券交易委员会提交的文件称,大部分要解锁的股票归大型机构所有,这些机构通过 BTC 购买了 GBTC 股票,以利用股票的溢价净资产值 (NAV)当时交易。

此外,这些投资者很可能在期货市场上做空比特币,以最大程度地减少由于 BTC 现货市场价格下跌造成的任何影响。Cointelegraph 与在 Bybit(一家加密货币衍生品交易所)负责加密衍生品产品研发的 Shane Ai 讨论了解锁事件。他解释说:

“即将到来的 GBTC 解锁是六个月前完成的私募的功能,当时现货溢价接近 30%。这些交易可能伴随着相应的 BTC 空头,如果有的话,这些 BTC 空头的平仓将转化为购买压力。今天的不同之处在于没有新的私募,从而减少了现货 BTC 的潜在新空头。”

GBTC 溢价是信托持有的资产(即比特币)的价值与这些资产的市场价格之间的差额。这种溢价的存在是由于机构需求推动了 GBTC 基金,该基金提供了一种获得比特币敞口的受监管的交易所交易方法。

Kraken 进一步指出,试图套利 GBTC 溢价的机构投资者甚至可以持有他们的 GBTC 股票,而不是在二级市场出售,并保持空头头寸。这将意味着没有代币的净销售。

投资者也有可能出售他们的 GBTC 股票以弥补他们的空头头寸,从而导致净买入代币。然而,无论是哪种方式,对现货价格的影响可能不会像市场预期的那样立即实现。

交易所研究部门 Kraken Intelligence 的经理 Pete Humingston 淡化了这两种资产之间的相关性,他说:“尽管一个是另一个的单一资产基金,但 BTC 和 GBTC 是两种不同的资产,具有不同的力量影响各自的价格。” 他接着说:“机构投资者常用的交易策略使我们得出结论,该事件可能对比特币价格产生温和的正面影响。”

GBTC 折扣可能成为溢价

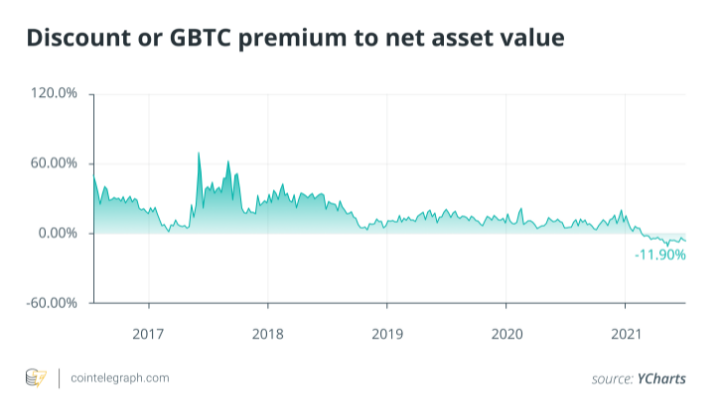

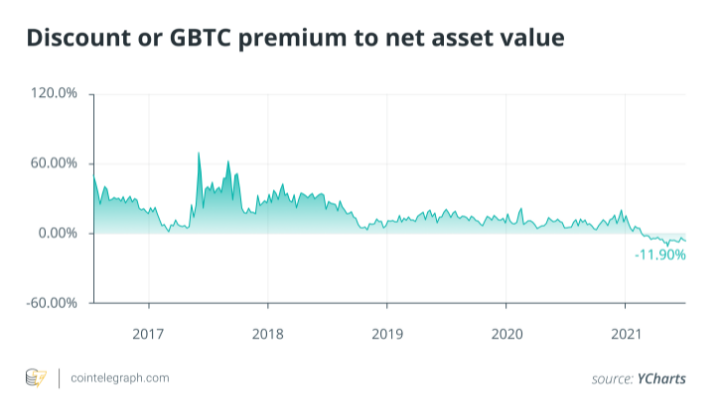

在今年 2 月 23 日之前,GBTC 与 BTC 资产净值的价差一直是一个正数——即溢价。该溢价于2017年6月6日创下122.27%的历史新高。 然而,自今年2月底以来,溢价转折价于5月16日创下-17.86%的历史新低。

Kraken 子公司 CF Benchmarks 的首席执行官 Sui Chung 向 Cointelegraph 介绍了这种折扣的含义,并表示:“负的灰度溢价并不表明机构对比特币的兴趣正在减弱。相反,它可能说明加密货币领域有更多的选择和更高的市场成熟度。”

他还提到,由于比特币交易所交易基金(ETF)等大量替代产品,灰度溢价也有所缩水。加拿大 ETF 的日益突出,如目的和进化,对 GBTC 基金的吸引力产生了连锁反应。钟说:“如果没有这个溢价,合格投资者就不能再以资产净值购买股票,并在锁定后以更高的现货价格出售。”

Cointelegraph 与加密货币交易所研究团队 OKEx Insights 的高级编辑 Adam Jones 讨论了 GBTC 折扣:

“目标始终是低买高卖。由于强烈的需求和机构兴趣,GBTC 溢价变得非常高并且严重超买。现在,利息随着溢价而下降,但一旦解锁结束并且机构希望以折扣价获得敞口,利息可能会恢复。”

他进一步解释说,当新供应停止时,市场可能会纠正,因为目前,它允许投资者有机会以 10%–20% 的折扣获得比特币的价格走势。然而,艾认为,除非 GBTC 基金过渡为使用赎回机制的 ETF,否则这种折扣不太可能变成溢价。

随着 7 月 18 日最大的解锁事件临近,比特币似乎在 32,000 美元附近以看跌的方式徘徊,对整个山寨币市场造成多米诺骨牌效应。由于解锁可能不会看到重大的下行价格变动,因此价格有可能反弹至更高的范围,最终对旗舰代币产生净积极影响。

7 月份总共将解锁近 40,000 个 BTC,名义价值接近 15 亿美元。其中最大的一次解锁将在 7 月 18 日进行,届时将有 16,240 BTC 可用,因为 GBTC 股票的六个月锁定期已释放。

这批股票包括在 2021 年第一季度锁定的头寸,名义价值约为 5.3 亿美元,这是迄今为止最大的 GBTC 解锁事件。

Grayscale Investments 是最大的数字货币机构基金管理公司之一,允许机构投资者通过 GBTC 股票获得比特币价格走势的敞口。

在撰写本文时,GBTC 基金持有654,600 个 BTC 代币,价值超过 215.6 亿美元。这相当于比特币最大供应量 2100 万个代币的 3.11%,使该基金成为机构投资者通过传统交易产品接触 BTC 的首选目的地。GBTC 股票可在场外交易市场集团拥有的场外交易平台 OTCQX 上获得。

GBTC 股票目前的交易价格为 27 美元,较 2 月 19 日创下的 58.22 美元的历史高点下跌了 52% 以上。该股票跟踪比特币的市场价格,不包括任何适用的费用和开支。投资的最低资本要求为 50,000 美元,这些股票更适合能够获得如此大笔资金的机构投资者。

摩根大通的估计有缺陷吗?

据摩根大通分析师称,在 BTC 目前正在目睹的持续看跌期间,解锁事件可能对 BTC 现货市场构成“下行风险”。他们进一步表示,“在 6 月和 7 月期间出售 GBTC 股票退出六个月的锁定期已成为比特币的另一个逆风。”

然而,加密货币交易所 Kraken最近的一份报告指出,“市场结构表明,解锁不会像一些人声称的那样,在短期内对 BTC 现货市场产生重大影响。” Kraken 援引向美国证券交易委员会提交的文件称,大部分要解锁的股票归大型机构所有,这些机构通过 BTC 购买了 GBTC 股票,以利用股票的溢价净资产值 (NAV)当时交易。

此外,这些投资者很可能在期货市场上做空比特币,以最大程度地减少由于 BTC 现货市场价格下跌造成的任何影响。Cointelegraph 与在 Bybit(一家加密货币衍生品交易所)负责加密衍生品产品研发的 Shane Ai 讨论了解锁事件。他解释说:

“即将到来的 GBTC 解锁是六个月前完成的私募的功能,当时现货溢价接近 30%。这些交易可能伴随着相应的 BTC 空头,如果有的话,这些 BTC 空头的平仓将转化为购买压力。今天的不同之处在于没有新的私募,从而减少了现货 BTC 的潜在新空头。”

GBTC 溢价是信托持有的资产(即比特币)的价值与这些资产的市场价格之间的差额。这种溢价的存在是由于机构需求推动了 GBTC 基金,该基金提供了一种获得比特币敞口的受监管的交易所交易方法。

Kraken 进一步指出,试图套利 GBTC 溢价的机构投资者甚至可以持有他们的 GBTC 股票,而不是在二级市场出售,并保持空头头寸。这将意味着没有代币的净销售。

投资者也有可能出售他们的 GBTC 股票以弥补他们的空头头寸,从而导致净买入代币。然而,无论是哪种方式,对现货价格的影响可能不会像市场预期的那样立即实现。

交易所研究部门 Kraken Intelligence 的经理 Pete Humingston 淡化了这两种资产之间的相关性,他说:“尽管一个是另一个的单一资产基金,但 BTC 和 GBTC 是两种不同的资产,具有不同的力量影响各自的价格。” 他接着说:“机构投资者常用的交易策略使我们得出结论,该事件可能对比特币价格产生温和的正面影响。”

GBTC 折扣可能成为溢价

在今年 2 月 23 日之前,GBTC 与 BTC 资产净值的价差一直是一个正数——即溢价。该溢价于2017年6月6日创下122.27%的历史新高。 然而,自今年2月底以来,溢价转折价于5月16日创下-17.86%的历史新低。

Kraken 子公司 CF Benchmarks 的首席执行官 Sui Chung 向 Cointelegraph 介绍了这种折扣的含义,并表示:“负的灰度溢价并不表明机构对比特币的兴趣正在减弱。相反,它可能说明加密货币领域有更多的选择和更高的市场成熟度。”

他还提到,由于比特币交易所交易基金(ETF)等大量替代产品,灰度溢价也有所缩水。加拿大 ETF 的日益突出,如目的和进化,对 GBTC 基金的吸引力产生了连锁反应。钟说:“如果没有这个溢价,合格投资者就不能再以资产净值购买股票,并在锁定后以更高的现货价格出售。”

Cointelegraph 与加密货币交易所研究团队 OKEx Insights 的高级编辑 Adam Jones 讨论了 GBTC 折扣:

“目标始终是低买高卖。由于强烈的需求和机构兴趣,GBTC 溢价变得非常高并且严重超买。现在,利息随着溢价而下降,但一旦解锁结束并且机构希望以折扣价获得敞口,利息可能会恢复。”

他进一步解释说,当新供应停止时,市场可能会纠正,因为目前,它允许投资者有机会以 10%–20% 的折扣获得比特币的价格走势。然而,艾认为,除非 GBTC 基金过渡为使用赎回机制的 ETF,否则这种折扣不太可能变成溢价。

随着 7 月 18 日最大的解锁事件临近,比特币似乎在 32,000 美元附近以看跌的方式徘徊,对整个山寨币市场造成多米诺骨牌效应。由于解锁可能不会看到重大的下行价格变动,因此价格有可能反弹至更高的范围,最终对旗舰代币产生净积极影响。

继续阅读与本文标签相同的文章

-

Web3广告奖励平台Everyworld为何能受到多家顶级VC的青睐

2024-04-24栏目: 资讯

-

中集邮文创-邮票衍生品开发业务

2024-04-23栏目: 资讯

-

币安Web3钱包上线铭文市场,再次点燃铭文板块

2024-04-22栏目: 资讯

-

中国黄金、老凤祥等被约谈!

2024-04-21栏目: 资讯

-

奔游科技AR游乐设备:扫码共享款式多样简易便携!

2024-04-21栏目: 资讯

发表评论 已发布 0 条